Hebel-Handel ist auf speziellen Handelsplätzen verfügbar. Mit einem Hebel erhöhen Händler die Renditechancen beim Handel mit Contracts for Difference (CFD). Allerdings steigt auch das Risiko für einen finanziellen Verlust beim CFD-Handel.

Dennoch ist das Leverage Trading sehr beliebt, denn in Zeiten hoher Inflation und Rezession suchen Anleger nach riskanten Vermögenswerten, um ihre Chancen auf Gewinne zu erhöhen. Diese sind übrigens gemäß den gültigen Steuergesetzen zu versteuern.

Der maximale Multiplikator ist für Anbieter von Hebel-Trading im europäischen Raum abhängig vom gewählten Basiswert gesetzlich begrenzt.

Was ist Hebel-Handel?

Leverage Trading beschreibt Hebel-Handel, also den Handel mit einem Multiplikator und Basiswerten, die der Anleger nicht physisch besitzt. Grundlage für den Hebel Handel sind Verträge mit den Anbietern oder Brokern, die als Contracts for Difference (CFD) bezeichnet werden.

Mit dem Leverage lässt sich das Kapital zum Handeln anheben. So wird beim Hebel 1:5 aus 1 € eingesetzten Kapital ein Handelskapital in Höhe von 5 €. Gewinne und Verluste lassen sich mit dem Leverage Trading verstärken, was die Vermögenswerte zu einem hochriskanten Spekulationsobjekt macht.

Beim Leverage Trading wählt der Händler aus einer vom Anbieter vorgegebenen Spanne einen Hebel aus. Der Multiplikator erhöht sein eingesetztes Kapital um die angegebene Vervielfachung.

Durch das Eigenkapital und dem Hebel wird durch den Zusatz des Fremdkapitals schnell eine hohe Summe, die das Handeln für Trader attraktiv macht.

Die potenziell anwachsende Verstärkung von Risiko und Chance beim Traden mit einem Derivat basiert auf dem Contract for Difference. Der CFD-Vertrag zwischen Anbieter und Trader regelt Details wie den Hebel und die Laufzeit der Position.

Seinen Ursprung hat der Hebel-Handel im Devisenhandel. Anders als bei Kryptowährungen sind klassische Währungen, als Fiat bezeichnet, nicht für extreme Kurssprünge in beide Richtungen bekannt.

Kurzfristige Trades würden ohne Hebel häufig nicht ausreichen, um die Ordergebühren zu decken. Daher ist der Hebel-Handel eine Möglichkeit, trotz geringer Kursschwankungen bei Währungen Gewinne zu erzielen.

Inhaltsverzeichnis

Vorteile von Hebel-Handel

Mit den Möglichkeiten, eine Position zu eröffnen, bei der der Trader ein größeres Handelskapital zur Verfügung hat, als sein eingesetztes Kapital beträgt, entstehen zahlreiche Vorteile.

Diese machen den CFD-Handel mit Hebel immer attraktiver, sodass mehr Anleger, auch Anfänger, sich für das Leverage Trading interessieren.

Durch das zunehmende Interesse ist das Leverage Trading inzwischen fast flächendeckend verfügbar. Die Gebühren für den Hebel sowie die offenen Positionen, beispielsweise über Nacht, sind abhängig von den gewählten Basiswerten und den Handelsplattformen.

Einige Anbieter haben Bitcoin Kreditkarten im Portfolio, mit denen sich auch Bitcoin-CFDs handeln lassen.

Das sind die Vorteile von Leverage Trading:

- Mit geringem Eigenkapital hohe Handelspositionen eröffnen

- Maximale Eigenkapitalrendite möglich

- Neben CFD lassen sich auch Barriers und Vanilla Options hebeln

- Zugang zu vielen Märkten und Basiswerten

- Effiziente Ausnutzung des Eigenkapitals (Gearing)

- Der Handel ist 24/7 möglich

- Spekulationen auf steigende und sinkende Kurse des Basiswertes

Risiken beim Hebel-Handel

Beim Hebelhandel besitzen Händler den Basiswert nicht selbst. Sie spekulieren lediglich auf dessen weitere Kursentwicklung.

Beim Hebelhandel besitzen Händler den Basiswert nicht selbst. Sie spekulieren lediglich auf dessen weitere Kursentwicklung.

Um eine höhere Kapitalrate zu erhalten, geht der Händler einen Vertrag mit dem Anbieter ein. Dieser birgt jedoch auch Risiken, die im Vorfeld klar sein müssen. Das sind die Risiken beim Leverage Trading:

- Steigendes Risiko einer hohen Verschuldung durch den Hebel

- Vervielfachung des Potenzials, Verluste statt Gewinne zu erzielen

- Für das Offenhalten einer Position über Nacht fallen Gebühren an

- Mit dem Margin Call können zusätzliche Mittel notwendig werden

- Es gibt keine Dividendenzahlungen beim Hebelhandel mit Aktien

- Anbieter außerhalb der Europäischen Union unterliegen weniger Regularien

- Anfänger könnten auf unseriöse Angebote hereinfallen

Schritt-für-Schritt-Anleitung für den Einstieg in den Hebelhandel

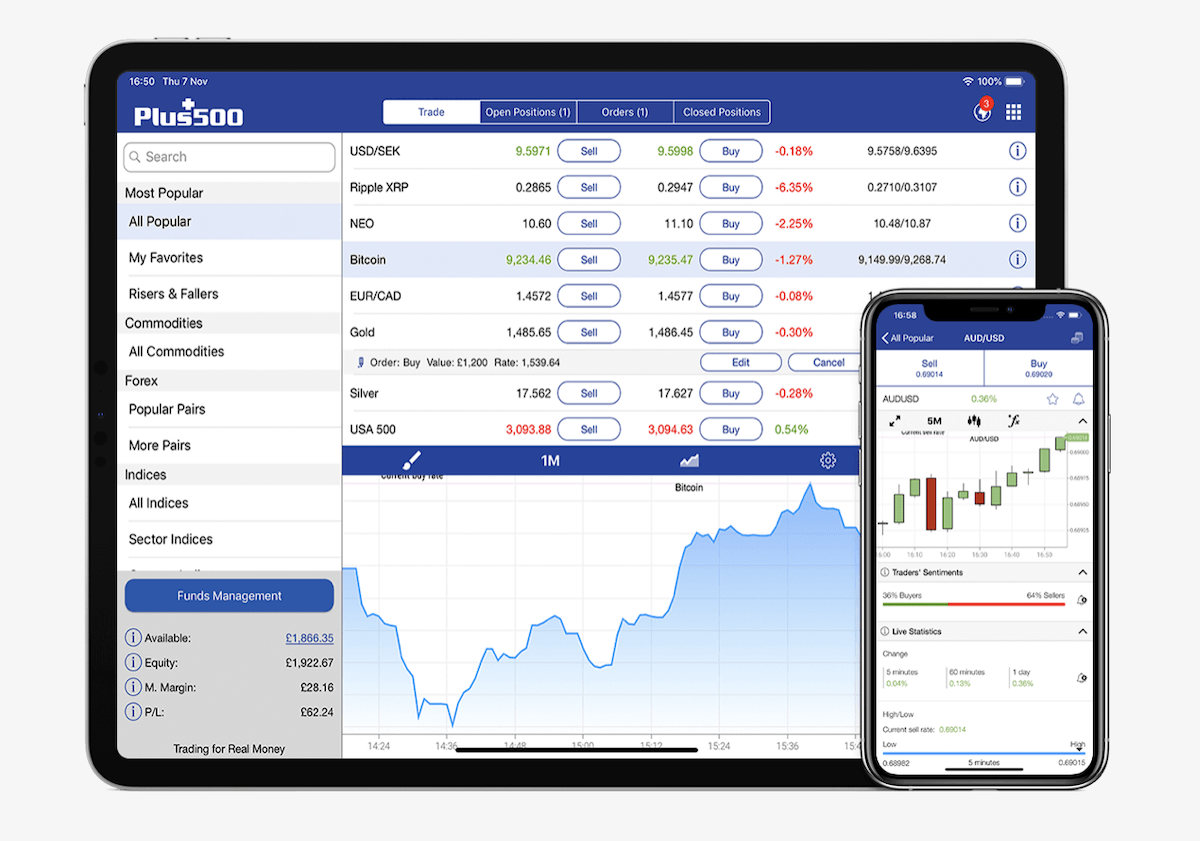

Anbieter für den Leverage Handel unterliegen strengen Vorgaben, wenn sie ihren Unternehmenssitz in der Europäischen Union haben. Wer sich für den Hebelhandel interessiert, sollte daher auf eine regulierte Plattform wie Plus500 zurückgreifen.

Der Anbieter besitzt eine EU-Lizenz und ist auf den Handel mit gehebelten Vermögenswerten spezialisiert. Anleger können auf Basiswerte verschiedener Kryptowährungen zugreifen, darunter Bitcoin, Ethereum und Cardano.

Für den Handel mit einem gehebelten Bitcoin-CFD haben wir eine beispielhafte Anleitung für das Traden auf Plus500 zusammengestellt.

- Registrierung auf Plus500 als Neukunde

- Verifizierung der Identität nach KYC-Regularien

- Aufladen des Kundenkontos mit einer der angebotenen Zahlungsmethoden

- Suche nach Bitcoin über die Suchleiste im Kundenkonto (Handel)

- Doppelklick auf den Vermögenswert zeigt weitere Informationen an

- Kaufen oder Verkaufen auswählen, also Long oder Short gehen

- Betrag auswählen und bestätigen

- Optionales Risikomanagement mit Stop Loss wählen

- Anfangsmargin zur Eröffnung bestätigen

- Kursverlauf des Basiswertes beobachten

Plus500

100 €

Mindesteinzahlung

Risikowarnung: 82 % der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Worauf beim Anbieter von Hebel-Handel achten?

Neben den rechtlichen Bestimmungen bei der Registrierung und Validierung der Identität sollte sich der Anbieter an alle Vorgaben der KYC-Prozesse halten. Die BaFin hat darüber hinaus weitere Vorsichtsmaßnahmen für das Leverage Trading veröffentlicht.

Das bedeutet zwar, die Anmeldung dauert etwas länger, dafür erhalten Trader aber die Sicherheit eines Anbieters, der sich an die Regeln zur Geldwäschebekämpfung hält. Überdies sind dies weitere Punkte, die bei der Auswahl des CFD-Brokers für den Hebel-Handel relevant sein können.

Kommt es zum Margin Call, also der Aufforderung, mehr Geld ins Kundenkonto einzuzahlen, da sich die Position ins Negative wandeln könnte, sollten die folgenden Optionen zur Auswahl stehen:

- Zusätzliches Eigenkapital einzahlen

- Position teilweise schließen

- Position vollständig (oder automatisiert) schließen

Neben den bekannten Kryptowährungen Bitcoin und Ethereum sollte der Anbieter weitere Coins zum Leverage Trading anbieten. Mit der Diversifizierung reduzieren Händler das Risiko. Der geringe Kapitaleinsatz hat den Vorteil, dass auch mit kleineren Positionsgrößen das Portfolio diversifiziert wird.

Preisschwankungen lassen sich oftmals untereinander ausgleichen, was die Diversifizierung zu einem der relevantesten Teile des persönlichen Risikomanagements macht. Durch die Betrachtung mehrerer Basiswerte und der Handel mit Hebel entsteht ein risikoarmes Portfolio. Der Hebel führt überdies dazu, dass kleinere Kontogrößen benötigt werden.

Mit Close at Profit und Close at Loss stehen kostenlose Risikomanagement-Tools zur Verfügung, die Händler optional hinzufügen können, wenn sie eine neue Position eröffnen oder eine bestehende bearbeiten.

Damit übernehmen sie die Verantwortung und Kontrolle über den Handel und legen den Kurs fest, zu dem die Position geschlossen wird, weil sie einen bestimmten Kurs erreicht oder überschritten hat. Close at Profit schützt den Gewinn, Close at Loss minimiert den Verlust.

Die Fremdfinanzierungsgebühren sind nicht nur die Zinsen oder Spreads, die Händler an den Anbieter bezahlen. Sie umfassen auch das Offenhalten einer gehebelten Position über Nacht.

Bei längeren Halteperioden können sich die täglich anfallenden Gebühren schnell summieren und den Gewinn minimieren oder sogar ganz aufzehren. Je länger die Position offen gehalten wird, desto höher sind die Gebühren. Vor allem bei negativen Trades verursachen diese Kosten hohe Positionsverluste.

Was sind die Vor- und Nachteile von Plus500?

Wie jeder Anbieter hat auch Plus500 seine Vor- und Nachteile, die jeder Trader im Vorfeld kennen sollte.

Das sind die Vorteile bei Leverage Trading bei Plus500:

- Keine Wallet oder Storage-Lösung notwendig

- Einfacher Zugriff auf das Kontoguthaben

- Regulierter und lizenzierter CFD-Broker

- Trading von Krypto-CFDs und Krypto-Indizes als CFD

- Index-CFD Krypto10 bildet 10 Kryptowährungen ab

- Kostenloses und unlimitiertes Demokonto verfügbar

- Desktop und mobiler Handel 24/7 möglich

Diese Nachteile gibt es beim Hebel Trading auf Plus500 zu beachten:

- Nur derzeit 20 Kryptowährungen verfügbar

- Hohe Übernachtgebühren

- Keine BaFin-Lizenz

- Nur die Tochtergesellschaft Plus500CY Ltd. ist durch CySEC reguliert

Beispiele für den Hebel-Handel

Beispiel 1:

Der Händler möchte gerne 1.000 € in Bitcoin-CFD investieren. Die Margin beträgt 5 %. In diesem Fall beträgt der maximal zulässige Hebel für Kryptowährungen innerhalb der Europäischen Union 20. Dieser Wert wird mit dem Eigenkapital multipliziert, was eine Summe von 20.000 € ergibt. Das bedeutet:

Der Händler bringt lediglich 500 € Eigenkapital auf, erhält aber ein Handelskapital in Höhe von 20.000 €. Die Summe von 19.500 € ist die Differenz, die im Contract for Difference als Kredit vom Anbieter an den Händler festgelegt wird.

Beispiel 2:

Die Margin eines Händlers für einen CFD liegt bei 3 %. Der Hebel beträgt aufgrund der Margin 33,33 %. Aus den eingesetzten 1.000 € des Händlers werden so 33.333 €. Gehen wir jetzt davon aus, dass der Bitcoin-Kurs um 10 % steigt, dann steigt auch der Wert des Portfolios um 10 %.

Beispiel 3:

Der Anleger möchte 2.000 € in Krypto-CFD investieren und entscheidet sich für einen 5-fachen Hebel. Dann beträgt seine Handelsposition das 5-fache der Margin von 2.000 €. Der Wert der Handelsposition beträgt durch den Hebel 10.000 €. Der Anbieter leiht dem Händler im Rahmen des abgeschlossenen Vertrages 8.000 €.

Beispiel 4:

Nehmen wir an, ein Händler möchte 10 Anteile am Krypto-Index von Plus500 kaufen. Jeder Anteil kostet 100 €. Um die 10 Anteile zu erhalten, wählt der Händler den Hebel von 2 aus. Im traditionellen Handel müsste der Händler 10 × 100 € aufbringen, was 1.000 € sind. Durch den Hebel liegt der Anteil des Eigenkapitals aber nur bei 50 %, was 500 € ausmacht.

Beispiel 5:

Mit einem Eigenkapital von 20 % kannst Du mit einer Einlage von 200 € einen Trade auf einen Bitcoin-CFD im Wert von 1.000 € eröffnen. Der CFD-Broker streckt dafür 800 € vor, sodass sich eine Position eröffnen lässt, die 5-mal so groß ist wie der initiale Kapitaleinsatz.

Short-Position vs. Long-Position beim Hebel-Handel

Der Händler nimmt beim Leverage Handel zwei mögliche Positionen ein.

Er glaubt entweder daran, dass der Wert des Basiswertes sinkt und setzt auf Short oder

Er geht davon aus, dass sich der Kurs des Underlying verbessert und geht auf Long

Die Short-Position bedeutet, dass der Händler bei Eröffnung der Position den Basiswert verkauft und in der Zukunft zurückkauft. Es gilt die Strategie: „Erst hoch verkaufen, dann niedrig kaufen“.

Short Selling wird auch als Leerverkauf bezeichnet, weil der Anleger mit geliehenen Assets oder Sicherheiten potenziell Rendite erzielen kann. Diese Leerverkäufe sind jedoch nur dann gewinnbringend, wenn der Wert des Basiswertes im Laufe der Zeit sinkt.

In dieser Annahme liegt auch das besonders hohe Risiko der Leerverkäufe, denn wenn der Händler Short geht und der Wert des Basiswertes steigt, riskiert er einen Verlust.

Dieser läge dann weit höher als der Betrag, der für den Vermögenswert aufgebraucht wurde. (Abgesehen von den Tradinggebühren).

Geht der Anleger davon aus, dass sich der Wert des verwendeten Basiswertes in der Zukunft steigert, geht er Long. Das Ziel liegt dann darin, den Vermögenswert einmal in der Zukunft mit Gewinn zu verkaufen. Es gilt die Strategie: „Erst niedrig kaufen, dann hoch verkaufen“.

Was ist das Gearing?

Gearing gibt das Verhältnis zwischen dem Kurs des gehandelten Basiswertes und der Anzahl der Anteile in der Position an. Es handelt sich um eine Messzahl für den Kapitaleinsatz. Sie wird auch als Verschuldungsgrad bezeichnet. Vereinfacht ausgedrückt, gibt Gearing das Verhältnis zwischen Fremd- und Eigenkapital an.

Der Begriff hat seinen Ursprung im Bereich der Unternehmensfinanzierung. Dort wird mit dem Wert die finanzielle Stabilität eines Unternehmens bewertet.

Investoren erhalten mit der Kennzahl eine Aussage darüber, wie verschuldet ein Unternehmen ist und können auf dieser Basis eine Entscheidung treffen.

Beim Leverage Trading wird Gearing immer häufig eingesetzt, um Händlern einen schnellen Überblick über das Verhältnis zwischen dem eigenen und dem geliehenen Kapital zu erhalten. Damit soll es ihnen möglich sein, das Risiko besser einzuschätzen.

Strategien für den Hebel-Handel

Ein Hebel funktioniert in beide Richtungen. Er steht für das Spekulieren auf steigende sowie sinkende Kurse bereit. Der Hebel wird dabei vom Händler festgelegt, die Vorauswahl bestimmt jedoch der Anbieter.

Innerhalb der Europäischen Union ist der Hebel abhängig vom verwendeten Basiswert auf maximale Werte festgelegt. Zum Risikomanagement gehören verschiedene Strategien für den Hebel-Handel, die wir hier vorstellen wollen.

Kleiner Hebel

Vor allem für Anfänger ist ein kleiner Hebel empfehlenswert, denn damit wird das Risiko begrenzt, dass vom Handel mit den hochspekulativen Derivaten ausgeht. Um auf längere Sicht profitabel zu agieren, startet man mit einem kleinen Hebel.

Dieser kann mit der Zeit erhöht werden. Aber gerade bei langfristigen Trades empfiehlt sich ein kleiner Hebel, denn für das Leihen des Fremdkapitals beim Anbieter fallen entsprechende Zinsen an.

Großer Hebel und kleine Position

Es gibt Strategien, bei denen ein großer Hebel und eine kleine Position ideal sein können. Trader positionieren sich gerne im Vorfeld von wirtschaftlichen Ankündigungen, etwa bei Arbeitsmarktdaten oder Wirtschaftsindikatoren.

Es sind meist Daytrader, die dieser Strategie folgen und dabei eine eher kleine Positionsgröße mit einem großen Hebel nutzen. So kann zwar schnell ein Totalverlust eintreten, aber dieser fällt dann relativ betrachtet nicht so hoch aus wie bei anderen Handelsstrategien.

Wer solche Hebelstrategien nutzt, wird auch als Event-Trader verwendet, da er von einer kurzfristigen Einflussnahme auf den Kurs des Basiswertes ausgeht. Mit der relativ kleinen Positionsgröße ist auch der Begriff des Money Managements verbunden. Dabei geht es im Kern darum, bei einem einzelnen Trade niemals zu viel Geld einzusetzen.

Stop-Loss-Order

Beim CFD-Trading gehört die Stop-Loss-Order zu den am meisten genutzten Ordervarianten. Mit dieser Strategie sind Händler in der Lage, schon vor der Eröffnung einer Position anzugeben, bis zu welchem Verlust die Position offengehalten bleiben soll. Durchbricht der Kurs des gewählten Basiswertes die vorher vom Händler festgelegte Marke, wird die Position durch den Stop Loss automatisch geschlossen.

Durch konsequentes Money Management ist es dem Händler beim Leverage Trading möglich, den maximal möglichen Verlust für eine Position im Vorfeld zu definieren. Die Gewinne aus den Positionen, die bereits im Plus sind, lassen sich zusätzlich mit den Stop-Loss-Ordern absichern.

Vorteile von Stop-Loss-Order:

- Automatisches Schließen einer Position bewahrt vor eventuell hohen Verlusten

- Die Märkte müssen nicht durchgehend beobachtet werden

- Stop Loss lässt sich vor der Eröffnung der Order als auch nachträglich setzen

- Stops schützen das Kapital des Anlegers und schützen vor noch größeren Verlusten

Wie setzt man die Stop-Loss-Marke richtig?

Die richtige Stop-Loss-Marke wird auf Basis von 2 Faktoren gesetzt:

Die eigene Risikobereitschaft spielt eine wesentliche Rolle bei der richtigen Markierung für den Stop Loss. Empfehlungen lauten dahingehend, dass bei einem Trade niemals mehr als 2 % des Depotwertes verloren werden können. So lassen sich auch längere Verlustserien problemlos überstehen.

Die Gewinnsetzung ist ebenfalls ein relevanter Faktor. Das Verhältnis von Risiko zu möglichem Gewinn sollte niemals kleiner als 1 sein.

Das bedeutet in der Praxis, dass sich keine Trades lohnen, bei denen man mehr verlieren als gewinnen kann. Eine gute Methode, um dieses Verhältnis zu berechnen, ist das CRV, auch als das Chance-Risiko Verhältnis bekannt.

Gebühren und Kosten beim Hebel-Handel mit Hebelwirkung

Die Gebühren und Kosten beim Hebel Trading sind von entscheidender Bedeutung, wenn es um die Höhe des Eigenkapitals geht. Diese Handelsgebühren können auf Händler zukommen:

Übernachtgebühren

Diese Gebühren werden dann fällig, wenn eine CFD-Position über Nacht geöffnet bleibt. Die Übernachtgebühren werden von jedem Anbieter individuell berechnet und häufig an globale Marktbedingungen angepasst.

Die Gebühren gelten immer nur für offene Positionen und werden jeden Abend, in der Regel zwischen Montag und Freitag, um 21 Uhr erhoben.

Beim Halten von Long-Positionen wird die Übernachtgebühr dem Händler berechnet, während sie beim Halten von Short-Positionen gutgeschrieben wird.

Übernachtgebühren sind abhängig vom Basiswert. In der Regel veröffentlichen die Anbieter die einzelnen Formeln zur Berechnung auf ihrer Webseite.

Wochenendgebühren

Auch Wochenendgebühren gehören zu den Übernachtgebühren und werden von einigen Anbietern zusätzlich oder statt der Übernachtgebühren berechnet.

Sie liegen branchenüblich bei etwa dem Dreifachen der Übernachtgebühren. Sie fallen abhängig vom Vermögenswert an einem Tag in der Woche an und werden von vielen CFD-Brokern pro Nacht und Einheit berechnet.

Spreads

Spreads sind ein bekanntes und häufig genutztes Gebührenmodell von CFD-Brokern, allerdings nicht das einzige Modell zur Berechnung von Gebühren. Als CFD-Spread gilt die Differenz zwischen dem Geldkurs (Verkaufskurs) und dem Briefkurs (Kaufkurs) eines CFD.

Der Kaufkurs ist höher als der Verkaufskurs. Je nach Anbieter kann der Spread fix oder variabel sein. Bei den variablen Spreads passen die CFD-Broker diese, auch als Geld-Brief-Spanne bekannt, nach aktueller Marktlage an.

Spreads werden in der Regel als Pip angegeben, bei dem ein Pip die letzte Ziffer einer Kursangabe ist. Ein Pip entspricht einer Änderung um +1 oder -1.

Mit dem Spread wird angegeben, wie hoch sich die Marktpreise von Basiswerten in Punkten ändern müssen, um einen Gewinn zu erzielen.

Kommission oder Provision

Je nach Basiswert und Anbieter können Kommissionen oder Provisionen anfallen. Es kann auch vorkommen, dass eine Mindestkommission anfällt, um eine Position zu öffnen. Diese lassen sich häufig bei Aktien-CFDs finden und kommen zusätzlich zu den Umrechnungskursen hinzu, wenn die Aktien-CFDs im Ausland gehandelt werden.

Die Provision ist je nach Anbieter verschieden, wobei rein ausführende Broker häufig geringere Provisionen berechnen. Handelt es sich um Investmentbanker, die die Trades im Namen Dritter ausführen, sind diese Gebühren meist höher. Für Krypto-CFD, beispielsweise auf Plus500 (VERLINKEN), werden statt Kommissionen oder Provisionen Spreads berechnet.

Zinsen

Der Händler zahlt Zinsen an den Anbieter für das Leihen des Kapitals zum Traden. Diese Zinsen werden jährlich berechnet und auf die Anzahl der Tage oder Nächte heruntergerechnet.

Wie hoch der jährliche Referenzzins ausfällt, hängt in der Regel vom Basiswert ab. Den Zinsaufschlag legt jeder Anbieter oder Broker individuell fest.

Er orientiert sich nicht wie im klassischen Finanzwesen an Zentralbanken, sondern ist frei wählbar. Häufig liegt er aber ca. 2 bis 3 % über dem Übernachtzinssatz der Zentralbanken.

Transaktionsgebühren

Bei einigen Brokern sind die Transaktionsgebühren in den Spreads enthalten. Da es aber kein Standardgebührenmodell in der Branche gibt, sind viele Varianten und Gebührenmodelle möglich. Auch eine Mindesthöhe für Transaktionsgebühren ist häufig zu finden.

Die Transaktionsgebühren fallen jeweils beim Kauf an, also der Eröffnung einer Position, sowie dem Verkauf, was die Schließung der Position bedeutet. Transaktionsgebühren werden auch als Ordergebühren bezeichnet. Sie sollten bei jedem Anbieter und CFD-Broker transparent dargestellt sein.

Prämien

Wer einen garantierten Stop in seine Handelsposition integriert, muss zusätzlich zu den normalen Transaktionsgebühren eine kleine Prämie an den Anbieter zahlen. Diese Gebühr fällt an, wenn der Stop ausgelöst wird, und ist unterschiedlich hoch, weil jeder Anbieter diese selbst festlegt.

Weitere Kosten

Zusätzlich zu den Transaktionskosten berechnen einige CFD-Broker auch Gebühren in Form einer Pauschale, häufig 0,1 % des Handelsvolumens.

Es kann auch zu einer Pauschalgebühr pro Transaktion kommen, was vom Anbieter abhängig ist.

Ein- und Auszahlungen unterliegen beim CFD-Trading einer besonderen Gebührenstruktur, wenn bei Zahlungen externe Zahlungsdienstleister wie PayPal verwendet werden.

Auch die Inaktivitätsgebühr kann beim Leverage Trading anfallen. Sie wird häufig nach Inaktivität von zwölf Monaten fällig und beträgt in der Regel 5 bis 10 € pro Monat. Die Anbieter ziehen diese vom Guthaben im Konto ab.

Depotgebühren und Bearbeitungsgebühren sind Gebühren, die optional anfallen können und vom CFD-Broker abhängen. Auch Gebühren für die Eröffnung eines Depots sind häufig zu finden.

Das Geld, das der CFD-Anbieter dem Händler zur Eröffnung einer gehebelten Position leiht, wird als Fremdkapital bezeichnet. Es sind Schulden, die der Händler beim Anbieter macht und an ihn mit Zinsen zurückzahlen muss.

Wie wählt man den richtigen Multiplikator für den Hebel-Handel?

Durch die Hebelwirkung können auch potenzielle Verluste vervielfacht werden. Es ist daher wichtig, die Auswirkungen des richtigen Hebels zu kennen, um ein verantwortungsvolles Risiko beim Leverage Trading einzugehen.

Je nach Trading-Richtung (Long oder Short) kann man den Hebel so wählen, dass ein möglicher Stop Loss kurz über oder unter markanten Kursniveaus wie Widerständen oder Unterstützungen liegt.

Eine einfache Formel zur Berechnung des Hebels lautet:

100 geteilt durch die Margin ergibt den Hebel

Beispiel 1:

100 geteilt durch 1 % Margin ergibt 100. Bei einem Eigenkapital von 1000 € beträgt das Handelskapital dann 100.000 €.

Beispiel 2:

100 durch eine Margin von 2 % ergibt einen Hebel von 50.

Worauf bei der Auswahl des CFD-Anbieters achten?

Die Auswahl des richtigen Hebels kann über den Erfolg einer Handelsstrategie entscheiden. Aber schon bei der Auswahl der richtigen Handelsplattform kann die Höhe des Hebels ein Hinweis darauf sein, ob dieser CFD-Broker geeignet ist.

Zeigt der Broker größere Hebel an als beispielsweise durch Regulierungen innerhalb der EU zulässig, dann verstößt der Anbieter gegen geltende Vorschriften oder ist nicht reguliert.

Die fehlende Regulierung könnte dann in der Folge dazu führen, dass keine ausreichenden Schutzmaßnahmen für die Kundengelder getroffen wurden.

Wichtig bei der Auswahl des CFD-Anbieters sind auch die verbotenen Länder oder Regionen, denn der CFD-Handel ist nicht flächendeckend erlaubt. Die erlaubten Vermögenswerte können darüber hinaus in einzelnen Ländern begrenzt sein. In den USA, Hongkong und Belgien ist der Leverage Handel vollständig verboten.

Hebelgrenzen gelten für Privatanleger, die in der Regel vor dem ersten Trade vom Anbieter über ihre Handelskenntnisse befragt werden. Anschließend müssen diese den Bedingungen zustimmen, um mit der Registrierung fortzufahren.

Wer als professioneller Händler eingestuft wird, hat unter Umständen Zugriff auf deutlich höhere Hebelgrenzen.

Einige Anbieter könnten versuchen, Druck auf die Händler auszuüben, um sie zur Einstufung als professionelle Händler zu bewegen. Dieses Verhalten an sich sollte ein Warnsignal sein und der Anbieter nicht genutzt werden.

Gute Handelsplattformen wie die von Plus500 bieten darüber hinaus Händlern ausreichend Tools und Ressourcen, um emotionale Handelsentscheidungen zu verhindern. Denn diese gilt es zu vermeiden, wer sich mit dem Handel und dem Vermögensaufbau befassen möchte.

Plus500

100 €

Mindesteinzahlung

Risikowarnung: 82 % der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Der Negativsaldoschutz ist laut EU-Verordnung für alle Anbieter innerhalb der EU verpflichtend. Das bedeutet, Anleger können nicht mehr als das auf dem Konto befindliche Guthaben verlieren, wenn sich der Kontostand ins Negative bewegt. Dann setzt der Anbieter ihn wieder auf null und es sollten in der Regel keine weiteren Kosten für den Händler entstehen.

Tools und Ressourcen

Neben einem umfangreichen Wissensbereich, Möglichkeiten zur Weiterbildung für Händler und Recherchetools sollten Anbieter von CFDs auch weitere Unterstützung und Hilfen anbieten. Gerade da es sich um komplexe Finanzinstrumente handelt, die viele Händler zunächst überfordern, sind die folgenden Tools und Ressourcen empfehlenswert:

Chart-Tools

Klassische Trading-Tools aus dem traditionellen Finanzwesen lassen sich auch beim Leverage Trading anwenden. Dazu gehören verschiedene Chart-Tools, mit denen sich Tradingsignale erkennen oder Analysen erstellen lassen. Sie bieten häufig die Grundlage für das Erstellen der individuellen Tradingstrategie.

Charting-Software wie TradingView kann verschiedene Chart-Tools bereitstellen, die gerade bei Anfängern für wertvolle Unterstützung sorgen kann.

Aktuelle News

Die aktuellen News und Diskussionen auf dem Markt sind wichtige Begleiter für Trader. Sie ermöglichen, die Stimmung am Markt und unter Tradern wahrzunehmen. Außerdem können die aktuellen Nachrichten aus der Finanzwelt Hinweise auf Trends liefern. Mit ihnen lassen sich Strategien anpassen und das Risikomanagement optimieren.

Marginrechner

Der Margin- und Hebelrechner hilft bei der Abwägung von Risiken und berechnet entweder die ideale Margin oder den besten Hebel für einen Basiswert.

Tradingsoftware

Zur bekanntesten Tradingsoftware gehört die Software MetaTrader. Sie ist in zwei Versionen verfügbar, und zwar als MetaTrader 4 und 5. Doch MetaTrader ist nur ein Beispiel für eine Software, die beim Trading behilflich sein kann. Es gibt zahlreiche Anbieter und Software, die über verschiedene Tools und Funktionen verfügen.

Wirtschaftskalender

Ein Wirtschaftskalender gibt Auskunft über wichtige Unternehmensnachrichten. Dazu gehören unter anderem die Ankündigung von Dividendenzahlungen, die Veröffentlichung von Quartalszahlen, aber auch Änderungen zu Gesellschaftern oder wichtige Updates für Aktionäre. Der Wirtschaftskalender ermöglicht es, alle wichtigen Daten und Termine im Blick zu behalten.

Fazit zum Handel mit Multiplikator

Das Leverage Trading unterliegt hohen Chancen und gleichzeitig hohen Risiken. Mit dem Hebel lässt sich das Handelskapital steigern und damit größere Positionen eröffnen.

Mit der notwendigen Einsicht in das gehebelte Trading und einer gründlichen Recherche sind auch Anfänger in der Lage, Leverage Trading zu betreiben.

Trotz der guten Vorbereitung müssen sich aber alle Händler über die komplexen Strukturen und das hohe Risiko bewusst sein, das CFD-Trading mit sich bringt.

FAQs zum Hebel-Handel

Was ist ein Leverage 1 zu 100?

Sollte man mit Hebel traden?

Was ist Underlying?

Kann man die Stop-Loss-Order nachträglich ändern?