- DeFi mit Bitcoin

- DeFi auf alternativen Smart Contract Plattformen

- Staking und Tokenization

- Fazit

Ethereum vs. Bitcoin

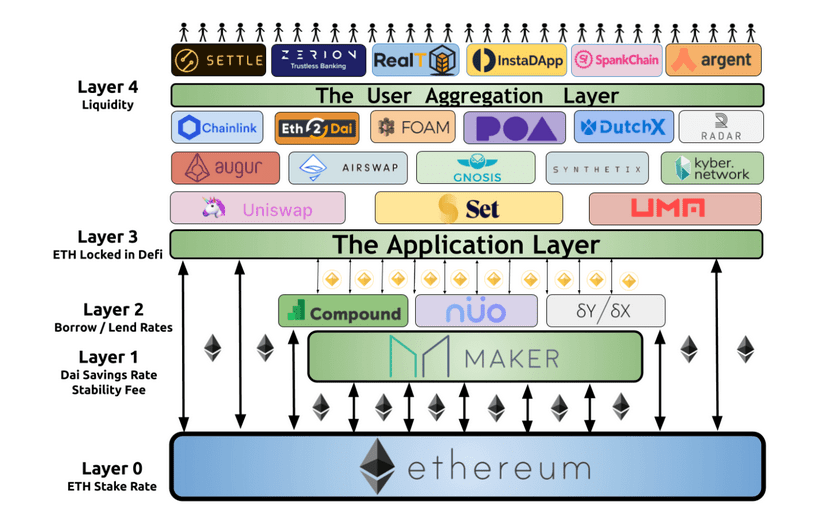

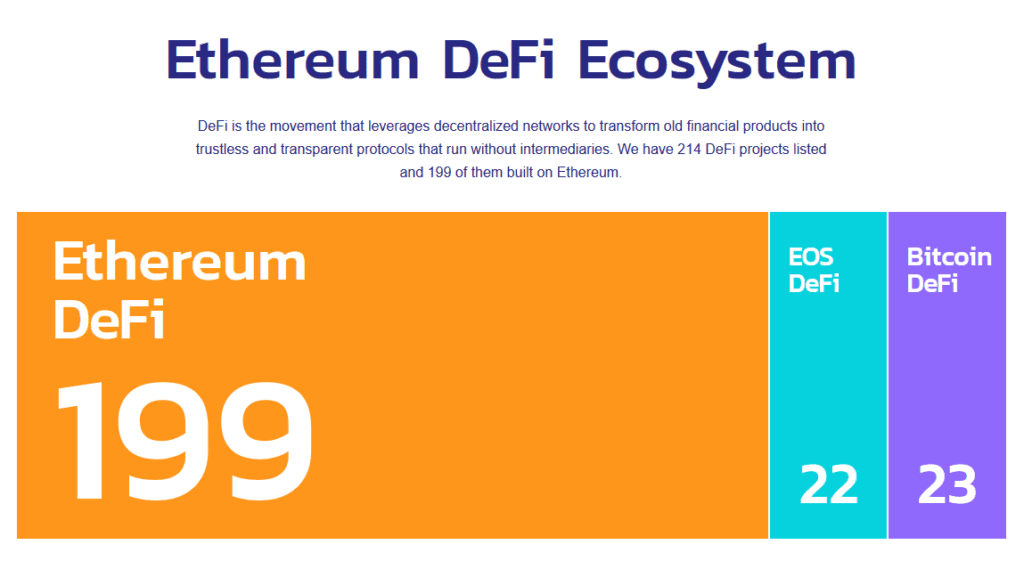

Der DeFi-Bereich ist seit 2019 vor allem auf der Ethereum-Plattform stark gewachsen. Wie in Teil 2 beschrieben, basieren die meisten DeFi DApps und Smart Contracts auf Ethereum und der Programmiersprache Solidity.

Dabei steht Ethereum häufig in der Kritik, nicht nur bei Bitcoin-Maximalisten oder Fans anderer Smart Contract Plattformen. Die Kritiker bemängeln, dass ETH keine Maximalausschüttung hat wie Bitcoin.

ETH ist sozusagen wie Fiat-Geld und die Möglichkeit der willkürlichen Programmierung weiterer ERC20-Token kommt einem inflationären Wildwuchs gleich.

Zudem sei das Projekt viel zu zentralisiert. Vitalik Buterin gibt häufig die Richtung vor und ob Ethereum auch ohne Vitalik dieselbe Strahlkraft hätte, ist ungewiss.

Wann oder sogar ob Ethereum die geplante Kapazitätserweiterung durch Umstellung des Konsensmechanismus von Proof-of-Work auf Proof-of-Stake erfolgreich meistern wird, ist noch unklar.

Bitcoin dagegen benötigt kein Gesicht in der Öffentlichkeit. Es gibt auch keine Co-Founder wie bei Ethereum, die den Ton angeben.

Die Bitcoin Blockchain gilt als die älteste und sicherste Blockchain. Im Vergleich zu den meisten anderen Blockchains weist sie eine sehr dezentrale Struktur aus.

Bitcoin hat die mit Abstand größte Marktkapitalisierung und ist daher die wertvollste Blockchain mit der größten Liquidität. Zudem bildet die Deckelung von maximal 21 Millionen Einheiten die Grundlage für hartes, stabiles Geld.

Dennoch gilt Ethereum als unglaublich dynamischer Technologietreiber im Blockchain-Bereich. Eine solche Vielzahl an Entwicklern und die Kombinierbarkeit von zahlreichen DeFi DApps kann aktuell keine andere Blockchain bieten.

Dem gegenüber steht die unverwüstliche Bitcoin Blockchain. Zu keinem Zeitpunkt gab es eine Kryptowährung mit höherer Marktkapitalisierung.

Vor diesem Hintergrund haben sich zwei unterschiedliche Ansätze herausgebildet, wie man DeFi erfolgreich mit Bitcoin umsetzen kann.

DeFi mit Bitcoin

Wie in Teil 1 beschrieben, ist das Bitcoin-Ökosystem von starker Zentralität geprägt. Anbieter wie BlockFi bieten attraktive Zinsen für das Verleihen von Bitcoin, jedoch nur bei entsprechender zentraler Verwahrung.

Doch wie könnte ein nachhaltiges DeFi-Ökosystem mit Bitcoin aussehen, welches dieselbe Dezentralität, Anonymität und Selbstkontrolle ermöglicht wie DeFi auf Ethereum?

Alternative 1: Man bringt Bitcoin auf die DeFi-Infrastruktur von Ethereum. Hierfür gibt es aktuell zwei Lösungen mit WBTC und tBTC.

Alternative 2: Man baut um Bitcoin herum ein eigenes, unabhängiges DeFi-Ökosystem. Für diesen Ansatz kommen sogenannte Side Chains ins Spiel.

WBTC

Wrapped Bitcoin (WBTC) ist ein ERC-20 Token, der 1:1 mit Bitcoin gedeckt ist. Mit WBTC ist es möglich, DeFi DApps auf Ethereum zu nutzen. Um WBTC zu erhalten, muss BTC jedoch bei einer zentralen Verwahrstelle hinterlegt werden.

Hierfür gelten die üblichen KYC- und AML-Restriktionen. Das heißt, man muss darauf vertrauen, dass die zentrale Verwahrstelle die hinterlegten Bitcoin auch wieder vollständig freigibt, wenn diese zurückgetauscht werden sollen.

tBTC

tBTC verfolgt denselben Ansatz. Es ist ebenfalls ein ERC20-Token, der 1:1 mit Bitcoin gedeckt ist und für DeFi DApps auf Ethereum zur Verfügung steht. Allerdings ist es nicht notwendig, BTC an eine zentrale Verwahrstelle zu senden.

Stattdessen ermöglicht das Keep Network eine anonyme und vertrauenslose Hinterlegung von Bitcoin, um tBTC zu erhalten. tBTC kann auch jederzeit über das Keep Network wieder in Bitcoin umgewandelt werden.

Die Idee, Bitcoin durch gedeckte ERC20-Token für das DeFi-Ökosystem von Ethereum nutzbar zu machen, ist sicherlich interessant. Bitcoin-Halter können so auf viele der DeFi DApps zugreifen, ohne Bitcoin dabei zu veräußern.

Side Chains

Die Alternative zu DeFi auf Ethereum mit WBTC oder tBTC ist ein DeFi-Ökosystem für Bitcoin mithilfe von Sidechains.

Sidechains sind auch Blockchains. Sie dienen jedoch primär dazu, andere Blockchains, sogenannte Mainchains zu entlasten. Eine Sidechain ist über eine Zwei-Wege-Verknüpfung (Two-Way-Peg) mit der Mainchain verbunden.

Bildlich kann man sich eine Mainchain als Autobahn vorstellen und eine Sidechain als Nebenstraße, die eine Aus- und Zufahrt zur Autobahn hat.

Die Analogie zu Bankguthaben und Bargeldumlauf macht die Funktionalität einer Sidechain ebenfalls anschaulich.

Am Beispiel von Bitcoin können Sidechains dazu dienen, weitere Funktionalitäten und Transaktionen mit Bitcoin zu ermöglichen, ohne die Sicherheit und die Kapazität der Bitcoin Blockchain (Mainchain) zu beeinträchtigen.

Dazu müssen Bitcoin sicher von der Mainchain auf die Sidechain transferiert werden. Die Coins werden hierzu an eine Output-Adresse gesendet und dort eingefroren, um entsprechende 1:1-gedeckte Coins auf der Sidechain nutzbar zu machen.

Durch die Zwei-Wege-Verknüpfung ist dies auch in die andere Richtung möglich. Für die Sicherheit der Verknüpfung gibt es unterschiedliche Ansätze wie eine zentrale Überwachung, Föderationen mit Multisignaturen, Drivechain oder auch Hybridlösungen.

Rootstock

Rootstock (RSK) ist eine solche Sideschain, die dazu dienen soll, eine vollumfängliche Smart Contract Funktionalität für DeFi mit Bitcoin zu ermöglichen.

Die Zwei-Wege-Verknüpfung soll sicherstellen, dass auf der RSK Sidechain mit SBTC (Smart Bitcoin) unterschiedliche DeFi DApps genutzt werden können. SBTC ist dabei 1:1 mit BTC gedeckt.

Im DeFi-Angebot von RSK stehen neben Stablecoins, Leihen und Verleihen auch dezentraler Handel (DEX), Derivate sowie smartes Bezahlen und vieles mehr. Und das besondere an RSK ist, dass es Kompatibilität zu Ethereum Smart Contracts bietet.

Alternative Smart Contract Plattformen für DeFi

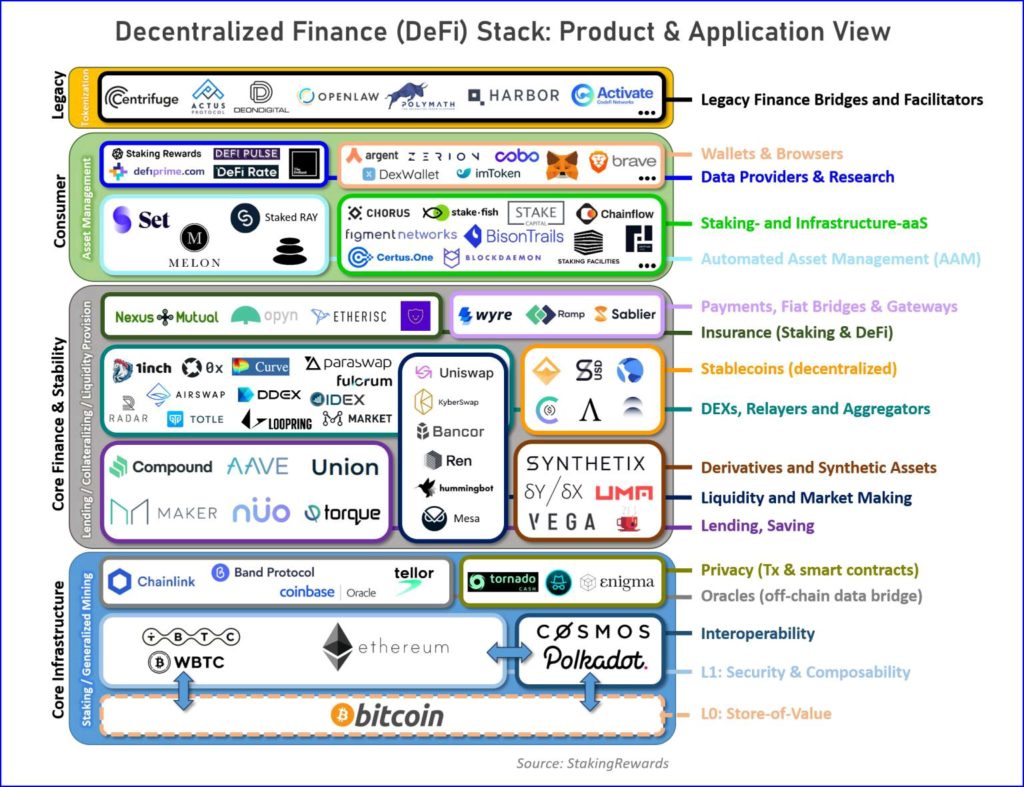

Auch wenn Ethereum aktuell als die bevorzugte Plattform für DeFi DApps gilt, so ist dies letztlich auf die Programmierbarkeit von Smart Contracts zurückzuführen.

Es gibt jedoch bekanntlich mehrere ernstzunehmende Smart Contract Plattformen. EOS, Tezos, Cardano, um nur drei davon zu nennen.

Es gibt schon erste DeFi DApps auf EOS und es ist damit zu rechnen, dass die Anzahl zunimmt und DeFi DApps auch auf anderen Plattformen erscheinen werden.

Allerdings ist es noch offen, inwieweit andere Smart Contract Plattformen zu Ethereum aufschließen können. Ethereum hat einen riesigen Vorsprung aufgrund des Netzwerkeffekts als „First Mover“.

Ob dieser Vorsprung gehalten oder sogar ausgebaut werden kann, hängt wohl auch davon ab, ob die Lösung für eine erhöhte Skalierbarkeit mit Proof-of-Stake bald kommen wird.

Denn schon jetzt bieten Blockchains wie Tezos, Tron oder EOS eine deutlich bessere Kapazität und höhere Transaktionsgeschwindigkeit.

DeFi Prime bietet einen guten Überblick über DeFi DApps auf Basis von Ethereum, EOS und Bitcoin.

DeFi mit EOS

- EnOSREX ist eine auf EOS basierte Lendig-Plattform

- EOSDT ist ein Stablecoin auf der EOS Blockchain

- YOLO und WhaleEx sind auf EOS beruhende DEX

DeFi mit Tezos

Ähnlich wie WBTC und tBTC auf Ethereum, gibt es seit kurzem auch einen Tezos Token, tzBTC, der 1:1 mit Bitcoin gedeckt ist. Mit tzBTC könnte nun auch der Auftakt für DeFi auf Tezos erfolgt sein.

Weitere Trends

Neben DeFi DApps, die unterschiedliche dezentrale Finanzdienstleistungen ermöglichen, gibt es auch weitere Blockchain-Trends, die man unter DeFi einordnen kann.

Staking

Staking erfreut sich seit geraumer Zeit immer mehr Beliebtheit. Das Staking funktioniert ähnlich wie das Verleihen bei DeFi.

Beim Verleihen werden Kryptowährungen in einen Smart Contract als Collateral eingeschlossen und im Gegenzug können Zinserträge erwirtschaftet werden.

Beim Staking werden Kryptowährungen ebenfalls eingesperrt und die Belohnung erfolgt dafür mit sogenannten Staking-Rewards.

Jedoch steckt beim Staking noch etwas mehr dahinter. Durch Staking wird die Sicherheit und Stabilität einer Blockchain gewährleistet, welche auf einem Proof-of-Stake Konsensmechanismus beruht.

Tokenization

Ein weiterer Trend, der schon eine ganze Weile existiert und auch für die Zukunft als sehr vielversprechend gilt, ist die sogenannte Tokenization, die Tokenisierung von Vermögenswerten auf einer Blockchain.

Damit ist gemeint, dass im Prinzip jeder erdenkliche Wertgegenstand durch einen Token auf einer Blockchain repräsentiert werden kann.

Durch den Erwerb einer bestimmten Anzahl von Token können somit Anteile dieser Wertgegenstände als Vermögenswerte gehalten werden. Diese Vermögenswerte können auch Finanzprodukte sein.

Durch Tokenisierung könnte das klassische Investieren billiger, schneller und sicherer werden und dazu wohl auch 24/7 verfügbar sein.

Es könnte denjenigen Menschen einen Zugang zum Investieren in reale Vermögenswerte ermöglichen, die aufgrund geografischer oder finanzieller Beschränkungen bislang nicht investieren konnten.

Tokenisierung bietet eine Alternative zu herkömmlichen und weitgehend veralteten Anlagemethoden!

Einen ersten Schub erfuhr die Tokenisierung im Jahr 2017, als zahlreiche ICOs (Initial Coin Offering) auf Ethereum stattgefunden haben.

Die unzureichende Klärung, ob es sich um Utility Token oder Security Token handelte, hat dem ICO Hype ein jähes Ende bereitet.

Doch eine klare Regulierung ist nur eine Frage der Zeit. Die nächsten Security Token Offerings (STO) sind schon in den Startlöchern. Und dieses Mal kommen außer Ethereum auch andere Plattformen wie EOS oder Tezos infrage.

Es ist sehr realistisch, dass es in Zukunft möglich sein wird, Wertpapiere, Aktien oder ETFs in Form von Token zu erwerben, deren Besitz und Echtheit mit dezentraler Blockchain-Technologie gesichert ist. Auf Ethereum gibt es hierfür bereits einen entsprechenden Token-Standard.

Fazit

DeFi hat das Potenzial das herkömmliche Finanzwesen wie wir es kennen, nachhaltig zu revolutionieren. Und dabei steht DeFi erst am Anfang seiner Entwicklung. Täglich arbeiten Entwickler an neuen DApps auf unterschiedlichen Smart Contract Plattformen.

Die Vorteile einer anonymen Inanspruchnahme von Finanzdienstleistungen ohne Banken und das rund um Uhr sind beeindruckend. Doch diese neuen Chancen bergen auch neue Risiken. Gegen einige der Risiken kann man sich bereits absichern.

Ethereum hat bei weitem die Nase vorn bei der Anzahl von DeFi DApps und beim Volumen des Vermögens, welches in DeFi Smart Contracts hinterlegt ist.

Bitcoin-gedeckte ERC20-Token, die auf diesen DeFi DApps genutzt werden können, tragen dazu bei, dass Ethereum seine Vormachtstellung behauptet.

Konkurrierende Smart Contract Plattformen stehen jedoch bereit, jedwede Schwäche von Ethereum umgehend auszunutzen. Wettbewerb ist bekanntlich gut für das Geschäft.

Und dann ist da noch Bitcoin, der schlafende DeFi-Riese, der mithilfe von Sidechains wie Rootstock die Karten vollkommen neu mischen könnte.

Diese Rivalitäten können sich aber genauso gut in eine gegenseitige Befruchtung umwandeln. Eine Interoperabilität von mehreren Blockchains untereinander, die eine Koexistenz erlauben oder sogar notwendig machen könnten.

Am Ende geht es ja schließlich nicht um Bitcoin gegen Ethereum oder Ethereum gegen EOS, sondern um DeFi und Blockchain gegen das alte verkrustete Finanzsystem!

We should put resources toward a proper (trustless, serverless, maximally Uniswap-like UX) ETH <-> BTC decentralized exchange. It’s embarrassing that we still can’t easily move between the two largest crypto ecosystems trustlessly.

— vitalik.eth (@VitalikButerin) March 24, 2020