Überblick

- Was ist DeFi

- Traditioneller Finanzsektor vs. FinTech

- Blockchain-Technologie

- Dezentrale Anwendungen für DeFi

Einen Kredit aufnehmen, ohne komplizierte Überprüfung der Kreditwürdigkeit und ohne dabei seine Identität preiszugeben?

Zinsen auf Guthaben erwirtschaften, während das Geld im Portemonnaie liegt und der Zugriff darauf jederzeit möglich ist?

Klingt abwegig oder nach Science Fiction? Nun, dies ist schon jetzt möglich! Wie? Mit DeFi!

Was ist DeFi?

Decentralized Finance oder kurz DeFi bezeichnet die Blockchain-Bewegung, mit der Benutzer Finanzdienstleistungen nutzen können, ohne sich auf zentralisierte Instanzen wie Banken verlassen zu müssen.

Diese Finanzdienstleistungen werden über dezentrale Anwendungen bereitgestellt und über eine Blockchain abgewickelt. Dabei können die Nutzer als ihre eigene Bank agieren.

Die Teilnahme ist zensurresistent und transparent. Zudem gelten Blockchains als sehr sicher und sie lösen das Problem von mangelndem Vertrauen.

Traditioneller Finanzsektor

Es ist kein Zufall, dass die Entwicklung im Finanzbereich inzwischen bei DeFi angekommen ist. Schon vor vielen Jahren war es absehbar, dass der Finanzsektor in seiner herkömmlichen Form keine rosige Zukunft hat.

Wer kennt das? Um Geld zu überweisen, muss ein Überweisungsvordruck ausgefüllt und zur Bank gebracht werden.

Nach ungefähr drei Tagen geht man wieder zur Bank und druckt dort einen Kontoauszug aus, um zu überprüfen, ob die Überweisung auch wirklich gebucht wurde.

Für viele klingt das aus einer anderen Zeit. Und diejenigen, die mit Online-Banking aufgewachsen sind, kennen so etwas gar nicht. Doch selbst heutzutage ist dies für zahlreiche Menschen immer noch so.

Nicht jeder nutzt Online-Banking. Ganz zu schweigen von den ca. 1,7 Milliarden Menschen auf der Welt, die überhaupt kein Bankkonto besitzen.

Während manche einen Konsumentenkredit einfach online per Mausklick erhalten können, durchlaufen andere immer noch einen langwierigen Prozess der Kreditwürdigkeitsprüfung, um einen dringend notwendigen Kredit bei einer Bank zu beantragen.

Das Finanzwesen mit Geschäftsbanken und Notenbanken ist in weiten Teilen langsam, schwerfällig und ineffizient. Und die Gebühren sind meist sehr hoch.

Zu viele manuellen Prozesse und zu wenig intelligente Software. Und was genau die Banken hinter verschlossenen Türen mit unserem Geld machen, weiß niemand so recht.

FinTech

Vor knapp zwanzig Jahren tauchten die ersten FinTech-Firmen auf. Sie sind mit dem Ziel angetreten, mit weniger Personal und mehr Software, Finanzprozesse zu beschleunigen und effizienter zu gestalten. Vielen Unternehmen ist dies mit Erfolg gelungen.

PayPal ermöglicht sofortige Geldtransfers ohne Bankkonto. N26 bietet ein modernes Bankkonto per „Mobile App“. Und Mintos ermöglicht Peer-to-Peer-Darlehen und Kredite mit überschaubarem Risiko.

Aber FinTech-Unternehmen sowie herkömmliche Kreditinstitute und Finanzdienstleister haben immer noch eines gemeinsam: sie sind zentral gesteuerte Institutionen, denen man Vertrauen entgegenbringen muss.

Im Prinzip können sie den Zugang zu ihren Dienstleistungen jederzeit verwehren oder beschränken. Und garantierte Sicherheit gibt es auch nicht.

Was passieren kann, wenn die Macht über viel Geld in nur einigen wenigen Händen liegt, konnte man bei der Finanzkrise 2009 beobachten – Stichwort Lehman Brothers.

Blockchain – eine neue Ära

Bei den Themen Sicherheit und Vertrauen kommt das Prinzip einer Blockchain zum Tragen.

Stark vereinfacht: Eine Blockchain ist ein digitales, dezentrales, verschlüsseltes Netzwerk, welches nicht kompromittiert werden und zu welchem jeder auf der Welt Zugang erhalten kann, unabhängig von Herkunft, Alter oder Religion, und das rund um die Uhr.

Übertragen auf den Finanzsektor könnte dies bedeuten: Finanzdienstleistungen, an denen jeder teilhaben kann, ohne um Erlaubnis zu fragen und ohne einer zentralen Instanz vertrauen zu müssen.

Klingt zu schön, um wahr zu sein? Nun ja, seit Bitcoin ist dies kein Traum mehr!

Bitcoin – die erste Blockchain

Im Jahr 2009 wurde das Bitcoin-Netzwerk als erste Blockchain ins Leben gerufen. Die Bitcoin Blockchain ist ein digitales, dezentrales, transparentes Kassenbuch und Bitcoin (BTC) die zugrunde liegende Währungseinheit.

Kryptographie und eine programmierte Maximalausschüttung von 21 Millionen Einheiten dienen als Grundpfeiler dieses internetbasierten Bezahlsystems.

Das Konzept dahinter bedient sich unterschiedlicher Elemente aus Spieltheorie, Verschlüsselung und Informatik und wird als Proof-of-Work Konsensmechanismus bezeichnet.

Dieser dezentrale Mechanismus stellt sicher, dass mithilfe von Zeitstempeln vergangene Transaktionen durch niemanden mehr verändert werden können. Dadurch wird ein „Double Spending“ im Kassenbuch ausgeschlossen.

In der Bitcoin Blockchain werden Transaktionen in Form von Datensätzen in einen „Block“ geschrieben und anschließend von allen anderen Netzwerkteilnehmern bestätigt.

Die Datensätze sind dann für immer und ewig unveränderbar. Diese dezentrale Sicherheit macht die Notwendigkeit eines neutralen Vermittlers überflüssig.

Digitales Gold

Wie genau das Bitcoin-Netzwerk im Detail funktioniert und welche Rolle die sogenannten Miner dabei spielen, bietet Inhalt für ein dickes Buch.

Die einfache Analogie zu Gold macht es anschaulich. So wie Gold in Minen geschürft wird, so kann auch Bitcoin nur mit erheblichem Aufwand in Form von Energie und Rechenleistung erzeugt werden.

Genauso wie Gold ist auch Bitcoin ein knappes Gut. Der Aufwand für die Gewinnung nimmt mit der Zeit zu, während die Ausschüttung alle vier Jahre halbiert wird.

Bitcoin wird deshalb oft als digitales Gold bezeichnet. Nur die Vorteile hinsichtlich Aufbewahrung und Austausch sind gegenüber Gold schwer zu übertreffen.

Bitcoin ist nicht weniger als die erste digitale, globale, limitierte Kryptowährung, welche von keiner Regierung kontrolliert wird und auch keiner Zugangsbeschränkung unterliegt.

Das Fundament ist programmierbare Mathematik! Eine Bitcoin-Transaktion ist jederzeit und weltweit zu sehr geringen Gebühren möglich.

Ethereum – Blockchain der 2. Generation

Das revolutionäre Prinzip einer Blockchain hat nach Bitcoin weitere Entwickler dazu inspiriert, diesen dezentralen Ansatz auch für Anwendungen nutzbar zu machen, die über ein reines Bezahlsystem hinausgehen.

Neben einfachen Transaktionsdaten sollen auch andere Interaktionsdaten sicher und unveränderbar auf einer Blockchain gespeichert werden können.

Mit dieser Idee entstand 2014 die Ethereum-Blockchain: eine globale, dezentrale Open Source Plattform für dezentrale Anwendungen, sogenannte Decentralized Applications (DApps), die auf Basis von Smart Contracts funktionieren.

Ethereum gilt seitdem als erste öffentliche Blockchain, auf deren Fundament unterschiedliche Anwendungen ohne Beschränkung programmiert und genutzt werden können.

Nicht weniger als ein Weltcomputer, der niemals abgeschaltet werden kann. Ein hehres Ziel! Aber nicht unrealistisch.

Smart Contracts

Dezentrale Anwendungen oder DApps sind Schnittstellen, die über Smart Contracts mit der Ethereum Blockchain interagieren.

Ein Smart Contract ist ein programmierbarer Vertrag und folgt einer simplen „Wenn dies, dann das“-Logik. Mit dieser Art Vertrag können zwei Parteien die Bedingungen einer Transaktion festlegen, ohne einer dritten, zentralen Partei für die Ausführung vertrauen zu müssen.

Ether (ETH) ist die zugrundeliegende Kryptowährung für die Ethereum Blockchain. ETH wird für Transfers und für das Ausführen von Smart Contracts als sogenanntes „Gas“ (Gebühren) benötigt.

Neben ETH als Basiswährung, den DApps und Smart Contracts, bietet Ethereum außerdem die Möglichkeit, sogenannte DAOs und andere Kryptowährungen digital zu erschaffen.

DAO

DAO steht für „Decentralized Autonomous Organization“. Dies ist eine unabhängige Organisation, hinter der keine Personen stehen, sondern eine programmierbare Struktur.

Die Regulierung erfolgt mithilfe von Code und Smart Contracts. Es ist also keine unmittelbare Intervention von Menschen möglich.

Die Ausführungen im Rahmen einer DAO erfolgen mit einem speziellen Voting-Mechanismus und sind durchgehend transparent.

Token als Vermögenswerte

Die Erstellung von weiteren Kryptowährungen auf der Ethereum Blockchain ist in Form von programmierbaren Token möglich.

Man unterscheidet dabei zwischen zwei gängigen Token-Standards: ERC-20 und ERC-721. ERC steht für „Ethereum Request for Comment“.

Während ERC-20 Token gleichwertige, untereinander austauschbare Geldmittel sind, repräsentieren ERC-721 Token einzigartige, nicht gegenseitig austauschbare Vermögenswerte.

Wer hat schon mal von den berühmten ERC-721 Krypto Kitties gehört?

Diese neue grenzenlose Möglichkeit, nach Belieben digitales Geld zu erschaffen, hat 2017 zu einem beispiellosen ICO Hype geführt (ICO=Initial Coin Offering), der in dieser Form nur schwer ein zweites Mal vorstellbar ist.

Natürlich ist Ethereum bei genauerer Betrachtung weitaus komplexer. Die Ethereum Virtual Machine (EVM), auf deren Basis alle Smart Contracts funktionieren, und der geplante Wechsel des Konsensmechanismus von Proof-of-Work auf Proof-of-Stake sollen hier lediglich der Vollständigkeit halber nicht unerwähnt bleiben.

Zentrale Anbieter dominieren den Kryptomarkt

Bitcoin und Ether sind bei Weitem nicht die einzigen Kryptowährungen. Es sind inzwischen mehrere Tausend.

Mit Bitcoin als Zugpferd ist nicht nur ein riesiger Markt für Kryptowährungen entstanden, sondern auch ein einzigartiges Ökosystem um sie herum, welches stetig wächst.

Allerdings ist dieses Ökosystem von starker Zentralität geprägt. Viele dezentrale Kryptowährungen sind umgeben von vielen zentralen Handelsplattformen (Exchanges).

Exchanges

Während Exchanges anfangs nur einfaches Handeln ermöglichten, so bieten sie inzwischen weitere Dienstleistungen an. Ob Coinbase , Kraken , Binance , BitMEX , oder Bybit , je nach Anbieter können vom Handel, über Staking hin zu Margin Trading und Derivatehandel eine ganze Reihe von Dienstleistungen genutzt werden.

Inzwischen gibt es auch Anbieter auf dem Markt, die unter der Flagge von DeFi erste Dienstleistungen wie das Verleihen und Leihen von Kryptowährungen (Lending und Borrowing) anbieten.

Für das Überlassen von Kryptowährungen versprechen diese Anbieter sehr attraktive Zinssätze p. a. BlockFi ist einer von diesen Anbietern für einen solchen Service.

Für viele Nutzer gelten Kryptowährungen nach wie vor als reines Spekulationsobjekt.

Doch mit dem wachsenden Trend von Finanzdienstleistungen im Kryptomarkt, wie das Verleihen, stellt sich immer häufiger die Frage, ob man seine Kryptowährungen nach ausreichender Wertsteigerung überhaupt noch veräußern soll.

Warum verkaufen, wenn das Kryptovermögen für einen arbeiten kann?

Zugang und Verwahrung

Alle zentralen Anbieter sind jedoch verpflichtet, eine sichere Verwahrung zu garantieren. Zudem erlauben sie den Zugang meist nur bei Erfüllung der KYC- (Know Your Customer) und AML- (Anti Money Laundering) Auflagen.

Und bei Anbietern ohne KYC und AML, muss dennoch ein Konto via E-Mail-Adresse eingerichtet werden. Man bleibt zwar anonym, aber diese Anonymität geht meistens auf Kosten der Sicherheit.

Das „Not your keys, not your coins“ Risiko sowie die nicht aus der Welt geschaffene Zugangsbeschränkung gießen ständig Wasser auf die Mühlen der Kritiker.

Sie bemängeln, dass es doch genau das ist, was die dezentrale Blockchain-Technologie obsolet machen soll: eine zentrale Instanz, welcher man vertrauen muss und die den Zugang beschränken kann.

Dabei haben alle Anbieter im Kryptomarkt zweifelsfrei ihre Daseinsberechtigung. Ohne ihren Beitrag stünde das Blockchain-Ökosystem nicht da, wo es jetzt ist.

Es ist sogar eher davon auszugehen, dass der Bereich weiterhin stark wachsen wird und die Verwahrung von Kryptowährungen im Laufe der Zeit immer sicherer wird.

Aber vielleicht ist es doch möglich, dem Ideal einer komplett dezentralen und vertrauenslosen Finanzökonomie noch näherzukommen. Dezentrale Anwendungen auf einer Blockchain spielen hier eine entscheidende Rolle.

DeFi DApps auf Ethereum

Der einzigartige Charakter der Ethereum Blockchain als Smart Contract Plattform bietet alle notwendigen Voraussetzungen, um DeFi-Anwendungen für jedermann einfach und schnell nutzbar zu machen.

Der unbeschränkte Zugang zu einer sicheren, dezentralen Blockchain einerseits und die grenzenlose Programmierbarkeit auf einer Open Source Plattform andererseits.

Ethereum ermöglicht es, neben digitalen Vermögenswerten auch unterschiedliche Finanzanwendungen auf Basis von Smart Contracts zu erstellen und diese wie LEGO-Bausteine untereinander zu kombinieren.

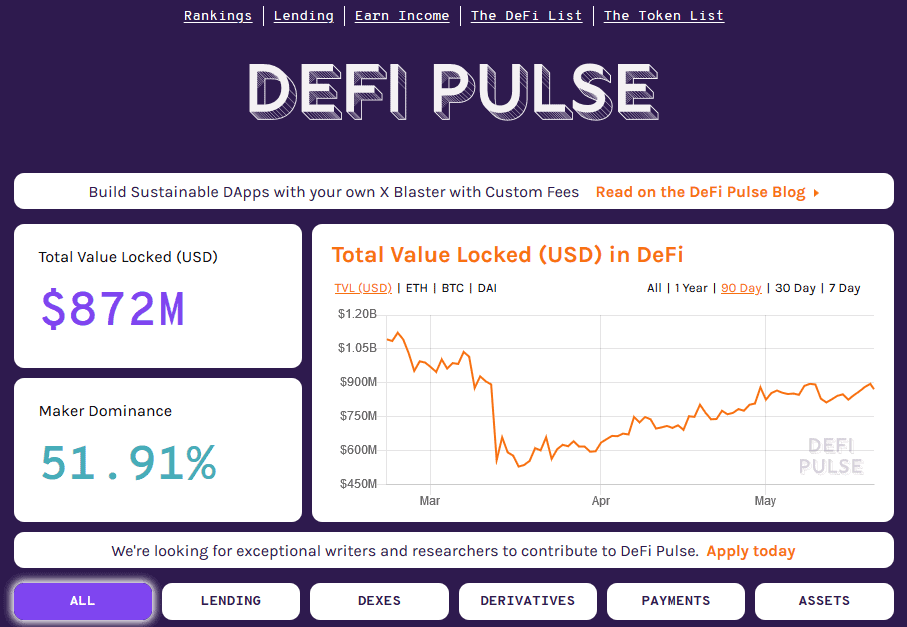

Zum aktuellen Zeitpunkt – Stand Mai 2020 – stellt Ethereum das größte Ökosystem für DeFi DApps dar.

Gründe für diese Dominanz könnten zum einen der große Netzwerkeffekt als „First Mover“ sein. Außerdem wird immer wieder behauptet, dass Ethereum mit Solidity als Programmiersprache, die mit Abstand größte Anzahl von Entwicklern um sich schart.

Wie dezentral ist DeFi auf Ethereum?

Hinter den DeFi DApps stecken zwar auch Entwickler-Teams, somit ist es schwierig, von kompletter Dezentralität zu sprechen.

Doch die automatische Ausführung von Smart Contracts und der uneingeschränkte Zugang erlauben es, mindestens von Semi-Dezentralität zu sprechen. Die Übertragung der Kryptowährungen an eine zentrale Verwahrstelle ist zudem nicht notwendig.

Mit der Nutzung von DeFi DApps erhält jeder die Möglichkeit, von überall auf der Welt Finanzdienstleistungen in Anspruch zu nehmen, ohne Bankkonto und ohne jemanden um Erlaubnis zu bitten.

Die Grundvoraussetzungen sind Zugang zum Internet und eine mit ausreichend ETH gefüllte Krypto-Brieftasche.

Bleibt diese Dominanz in der Zukunft?

DeFi auf Ethereum steckt noch in den Kinderschuhen, die Entwicklungen von DeFi DApps haben nicht viel mehr als ein Jahr hinter sich. Doch es gibt bereits zahlreiche Anwendungen und es kommen regelmäßig neue hinzu. Da kann man schnell den Überblick verlieren.

Vermutlich wird das gesamte DeFi-Ökosystem von heute in ein oder zwei Jahren nicht mehr wiederzuerkennen sein. Die Dynamik und Schnelllebigkeit im Kryptomarkt sind allgemein bekannt.

Aber genau aus diesem Grund könnte es sich lohnen, jetzt etwas Grundwissen aufzubauen. Mit den erworbenen Kenntnissen lässt sich die weitere DeFi-Entwicklung leichter verfolgen.

Hierzu kann diese dreiteilige Einführung in das Thema DeFi hoffentlich einen Beitrag leisten.

Im zweiten Teil werfen wir einen Blick auf die wichtigsten DeFi-Anwendungsbereiche auf Basis von Ethereum DApps.

Im dritten und letzten Teil soll DeFi auf der Grundlage von Bitcoin und Side Chains näher betrachtet werden, um abschließend einen Ausblick auf potenzielle zukünftige Entwicklungen zu wagen.