Überblick:

- Stablecoins als Sicherheitsmaßnahme: Nutzer profitieren von Kryptowährungen, die durch Vermögenswerte gestützt sind

- Europäische Zentralbank untersuchte über 50 Stablecoins

- Über 60 Stablecoins bereits am Markt, über 100 weitere folgen in 2019/2020

Stablecoins, also stabile Kryptowährungen, sind schon längst in aller Munde. Kaum vergeht ein Tag, an dem nicht ein neuer Stablecoin angekündigt wird. In diesem Artikel erfährst du, was Stablecoins genau sind, wie sie funktionieren und welche die derzeit beliebtesten sind.

Was sind Stablecoins?

Stablecoins sind eine Art von Kryptowährung. Ihr Wert wird oft an andere Vermögenswerte gekoppelt, wie dem US-Dollar oder Euro (FIAT-Währungen), Gold oder Silber (Edelmetallen) oder einer Kombination solcher Währungen und Vermögenswerte.

Die derzeit beliebteste Variante sind die FIAT-Währungen, wobei eine Einheit eines Stablecoins 1 US-Dollar oder 1 EUR wert ist.

Geschaffen wurden sie, um der Volatilität von Kryptowährungen vorzubeugen. In der Regel sind die von einer Reserve gedeckt. Das heißt, die Gesamtanzahl der im Umlauf befindlichen Stablecoins sind mit echten Vermögenswerten hinterlegt.

Wenn es 1 Million Stablecoins gibt, die durch den US-Dollar gedeckt sind, befinden sich dafür 1.000.000 US-Dollar an Einlagen auf einem Bankkonto des Herausgebers.

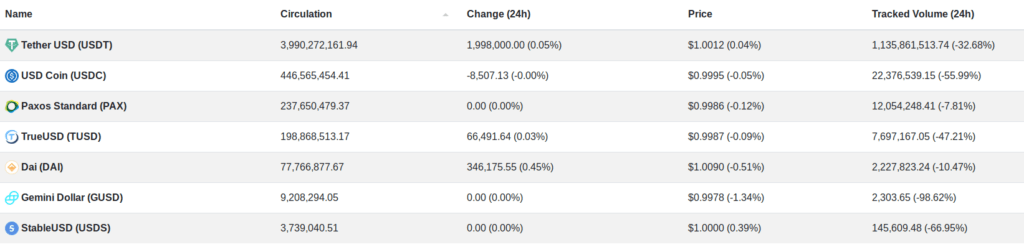

Der Markt für Stablecoins ist in den vergangen zwei Jahren sehr stark gewachsen. Zu den bekanntesten unter ihnen gehören Tether (USDT), TrueUSD (TUST) und der Gemini Dollar (GUSD). Die Nachfrage steigt stetig. Allein Tether (USDT) kann ein tägliches Transaktionsvolumen im zweistelligen Milliardenbereich vorweisen.

Auch Zentralbanken beobachten Stablecoins

Am 29. August veröffentlichte die Europäische Zentralbank ein Papier, in dem sie sich ausschließlich mit den neuartigen Stablecoins befasste. Der Titel lautet übersetzt:

„Auf der Suche nach Stabilität in Krypto-Assets: Sind Stablecoins die Lösung?“

Die EZB unterscheidet zwischen verschiedenen Modellen einer solchen Kryptowährung:

- Tokenisierte Vermögensanlagen

- Algorithmische Produkte

- Off-Chain Collaterals

- On-Chain Collaterals

Dabei sind die tokenisierten Vermögensanlagen mit 97 % des monatlichen Handelsvolumens die beliebteste Variante.

Beobachtet werden von der EZB über 50 Stablecoins, wobei die Hälfte von ihnen aktiv ist. Im Juli 2019 betrug die Marktkapitalisierung 4,8 Milliarden US-Dollar. Im Januar 2018 waren es nur 1,7 Milliarden US-Dollar.

Gefahren sieht die Zentralbank bei der unzureichenden Regulierung solcher Kryptowährungen und hält eine Anpassung von gesetzlichen Vorgaben für notwendig.

Die Technik der „Smart Contracts“ ist eines der Hauptprobleme. Ihre Sicherheit und die Frage, wie sie zu regulieren sind, muss erst noch geklärt werden.

Wie funktionieren Stablecoins?

Stablecoins sollen im Laufe der Zeit einen konstanten Wert beibehalten. Doch wie kann man eine solche Währung konzipieren?

Erste Art: Absicherung durch FIAT-Währungen

Bei dieser Art eines Stablecoins wird für jeden ausgegebenen Coin 1 US-Dollar in einer zentralen Depotbank aufbewahrt. In der Theorie soll dies Vertrauen schaffen.

Denn man könnte jederzeit problemlos seinen Stablecoin gegen 1 US-Dollar wechseln. Andere Lösungen beinhalteten die Deckung durch Rohstoffe. Venezuela brachte den PETRO Dollar heraus und wollte diese Stablecoins durch die staatlichen Öl-Reserven decken.

Zweite Art: Absicherung durch Kryptowährungen

Der geneigte Leser mag sich jetzt fragen: „durch Kryptowährungen?

Aber die sind doch volatil, sollte nicht gerade dieser Volatilität entgegengewirkt werden?“

In diesem Fall setzen die Anbieter nicht nur auf „Absicherung“, sondern auf „Übersicherung“. Dies bedeutet, dass für jeden ausgegebenen Stablecoin nicht 1 US-Dollar, sondern 2 US-Dollar Gegenwert in Kryptowährungen pro Coin hinterlegt werden.

Preisschwankungen können so besser aufgefangen werden, jedoch ist ein Nachteil der große Kapitalbedarf bei wachsender Nutzung und Marktkapitalisierung.

Dritte Art: Stablecoins ohne Reserven – Smart Contracts als „Reservebank“

Auch ein Modell ohne direkte Reserve ist umsetzbar. Hierbei übernehmen Smart Contracts den Job einer Reservebank. Die Überwachung von Angebot und Nachfrage wird von ihnen übernommen.

Ist der Preis von sich im Umlauf befindenden Coins zu niedrig, kaufen sie welche. Ist er zu hoch, werden neue ausgegeben. So soll das übergeordnete Ziel der Preisstabilität ohne Reserven erreicht werden.

Warum sind Stablecoins so beliebt geworden?

In Zeiten hoher Inflation in vielen Ländern der Welt sind Verbraucher über die FIAT-Währungen besorgt.

Keine herkömmliche Währung ist langfristig stabil, ein Blick nach Venezuela macht das deutlich. Hier befindet sich der Bolivar im Endstadium und ist nahezu wertlos geworden. Auch um andere FIAT-Währungen steht es eher schlecht als recht. Stablecoins bieten den Menschen eine dringend benötigte Sicherheit.

Auch in der Welt der Kryptowährungen soll dieses Sicherheitsgefühl verbreitet werden. Der Bitcoin und andere Kryptowährungen sind dafür bekannt, sehr volatil zu sein. Kursveränderungen von 5 % innerhalb von 24 Stunden sind keine Seltenheit.

Durch Stablecoins können Nutzer von Kryptowährungen in eine stabile Ersatzwährung wechseln, ohne direkt in FIAT-Währungen gehen zu müssen.

Neben der schnelleren Prozedur ist diese auch kostengünstiger, da Transaktionsgebühren bei etwaigen Zahlungsdienstleistern nicht geleistet werden müssen.

Marktüberblick der Stablecoins

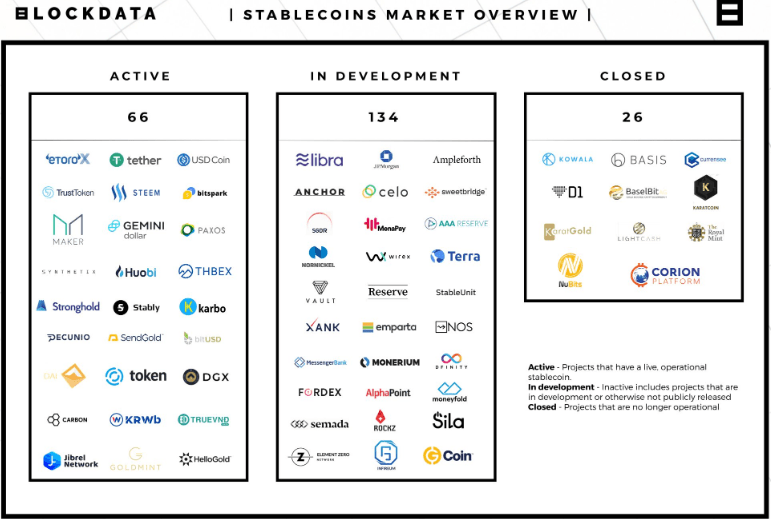

Eine Studie der Blockchain-Forschungsgruppe „Blockdata“ kam zu dem Ergebnis, dass lediglich 66 von 225 der angekündigten Projekte, tatsächlich live und einsatzbereit sind.

Der Rest befindet sich noch im Entwicklungsstadium oder wurde bereits eingestellt. Die Konkurrenz in diesem Segment dürfte im verbleibenden Jahr 2019 und im Folgejahr 2020 sprunghaft steigen.

Weitere Ergebnisse der Studie:

- Off-Chain ist die beliebteste Form von Sicherheiten für Stablecoins

- Durch US-Dollar gestützte Stablecoins sind die aktivsten und weisen die geringsten Fluktuationen auf

- 50 % aller Stablecoins werden im Ethereum Netzwerk entwickelt

- Tether stehen durch ihren IEO und 1 Milliarde US-Dollar, die eingesammelt wurden, der größte Teil der Mittel aller Projekte zur Verfügung

Was sind die beliebtesten Stablecoins?

Tether

USDT ist der erste bekannte Stablecoin und startete Anfang 2015. Tether, ein Token im ERC-20 Format, ist durch FIAT-Währungen im Verhältnis 1:1 gestützt (1 USDT = 1 USD).

Trotz der Kontroversen rund um Tether, Bitfinex und den unterstellten Kursmanipulationen vom Bitcoin, ist es die am weitesten verbreitete und genutzte stabile Kryptowährungen auf dem Markt. Schon lange nimmt sie einen TOP 10 Platz auf CoinMarketCap ein.

TrueUSD

Auch TrueUSD ist ein durch den US-Dollar gestützter Stablecoin. Auf den ersten Blick lassen sich keine Unterschiede zum USDT von Tether ausmachen.

Doch der Vorteil von TrueUSD ist die gesteigerte Transparenz. Das Unternehmen lässt regelmäßig Bescheinigungen Dritter über ihre FIAT-Absicherungen anfertigen und veröffentlicht ebenfalls regelmäßig Status Quo-Berichte.

Das Team, bestehend aus Ex-Google, PwC und UC Berkeley Mitarbeitern, plant bereits weitere Tokenisierungen von Vermögenswerten.

MakerDAO

MakerDAO ist eine dezentrale autonome Organisation, die einen neuen Ansatz für die Herstellung von Stablecoins vorgeschlagen hat.

Anders als bei USDT und TrueUSD werden einzelne Coins („DAI’s“) nicht durch FIAT-, sondern durch Kryptowährungen abgesichert. In diesem Fall fiel die Wahl auf Ethereum.

Das Projekt begann 2017 und zog in der ersten Zeit einiges an Kritik auf sich. Von vielen Nutzern und Konkurrenten wurde das Modell hinter MakerDAO nicht verstanden.

Mit der Zeit und insbesondere 2019 bekam Maker DAO jedoch immer mehr Nutzer und ist heute Bestandteil der „DeFi”-Bewegung in Ethereum-Kreisen. So ist es möglich über DeFi-Systeme wie Compound.Finance Zinsen auf vergebene DAI-Kredite zu bekommen.

Carbon

Carbon ist ein Stablecoin, der ohne direkte Reserve auskommt und wird von einem Algorithmus stabil gehalten. Gebaut wurde das Protokoll auf dem Hashgraph von Hedera.

Durch eine elastische Angebotspolitik, bei der das Angebot des Coins der Nachfrage am Markt angepasst wird, wird die Preisstabilität von 1 US-Dollar/Coin erreicht. Dieses Prinzip ähnelt der Arbeitsweise einer Zentralbank. Jedoch wird bei Carbon vollständige Transparenz gewährleistet.

Fazit: Stablecoins über Stablecoins – wer macht das Rennen?

Ich bin überzeugt, dass Konkurrenz das Geschäft belebt.

Blockchain-basierte Währungen, die an FIAT-Währungen und/oder Vermögensanlagen gekoppelt sind, ergeben Sinn und werden in den kommenden Jahren stetig an Zulauf gewinnen.

In diesem frühen Stadium ist es völlig normal, dass es viele verschiedene Projekte gibt, die mitunter auch verschiedene technische Ansätze verfolgen.

Der Stablecoin, der in 10 Jahren vielleicht Marktführer ist, mag heute noch gar nicht auf dem Markt sein!